Pensionsanstalternas solvens och verksamhetskapital

Pensionsanstalterna måste betala ut och finansiera de pensioner som är på deras ansvar i alla situationer. Med solvensen garderar sig pensionsanstalterna inom den privata sektorn mot risker i försäkrings- och placeringsverksamheten.

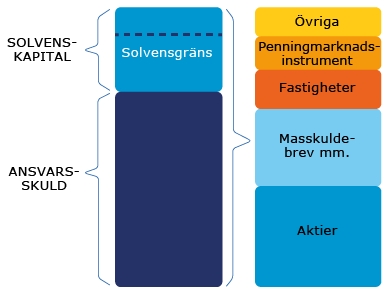

Varje pensionsanstalt ska ha tillräckliga tillgångar för sina framtida pensionsåtaganden. En uppskattning av ansvarsskulden antecknas årligen i pensionsanstaltens bokslut. Dessutom ska pensionsanstalten ha ett tillräckligt solvenskapital för att täcka de risker som hänför sig till dess försäkrings- och placeringsverksamhet.

Arbetspensionspengarna ska placeras lönsamt och tryggt. Placeringarna ska diversifieras med hänsyn till säkerheten, avkastningen, likviditeten och mångsidigheten. Bestämmelserna om beräkning av solvensgränsen och täckningen av ansvarsskulden styr diversifieringen av placeringarna mer i detalj.

För solvensberäkningen ska varje pensionsanstalt identifiera de risker som hänför sig till varje placering. En och samma placering kan vara utsatt för flera olika risker, som klassificeras i solvensbestämmelserna. Riskklasserna är:

- aktierisk

- ränterisk

- kreditmarginalrisk

- fastighetsrisk

- valutarisk

- råvarurisk

- risk avseende avkastningskrav

- försäkringsrisk

- kvarstående risk

- övriga väsentliga placeringsrisker

Summan av riskvärdena, som kallas solvensgräns. Den ska med 97 procents sannolikhet täcka pensionsanstaltens risker som eventuellt utfaller under det följande året.

Bestämmelserna om solvensgränsen är gemensamma för alla arbetspensionsanstalter inom den privata sektorn, men verksamhetsprinciperna som härleds från solvensgränsen avviker något enligt pensionsanstaltstyp. Dessa principer definieras i lagen om arbetspensionsbolag, lagen om pensionsstiftelser och lagen om försäkringskassor.

Arbetspensionsanstalternas solvens och täckningen av ansvarsskulden övervakas av Finansinspektionen.

Solvensreglerna reformerades i början av år 2017.

På andra webbplatser: