Internationell avkastningsjämförelse: det andra coronaåret var utmärkt för pensionsfonderna

Pensionsskyddscentralens (PSC) internationella jämförelse av placeringsavkastning omfattar 24 pensionsplacerare. Jämförelsen täcker de största finländska arbetspensionsanstalterna och dessutom stora aktörer i Nordeuropa och Nordamerika samt Asien. En ny aktör som var med är den danska industribranschens pensionsbolag Industriens Pension (IP).

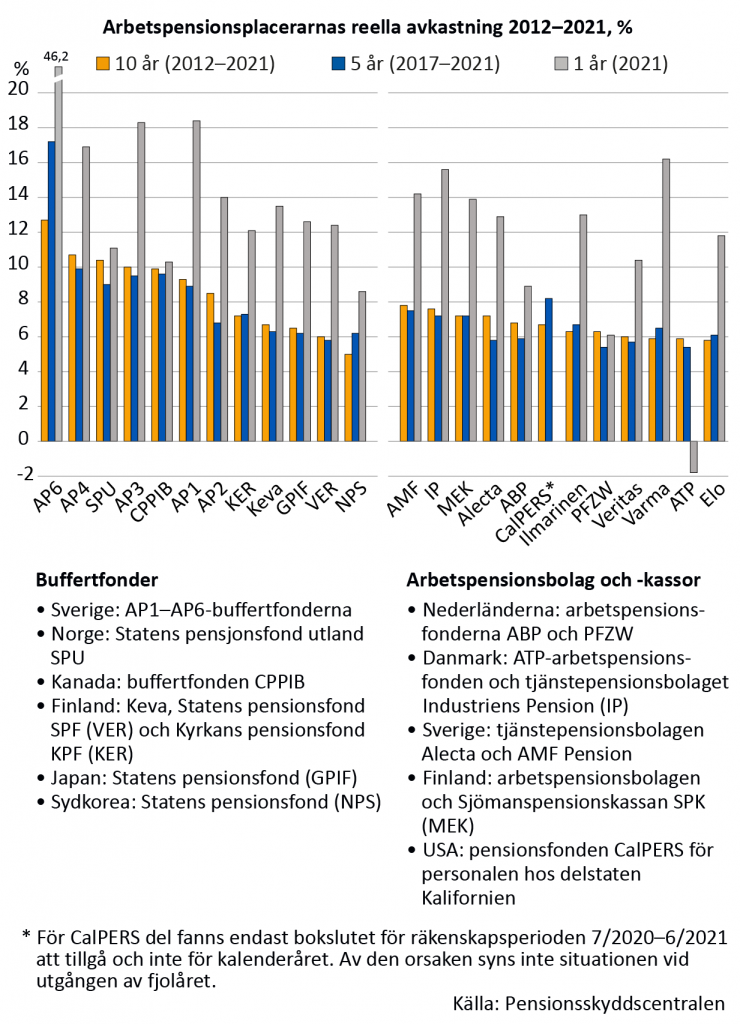

År 2021 var gynnsamt för nästan alla pensionsfonder i jämförelsen. Världsekonomin återhämtade sig från corona i rask takt, och utmärkt aktieavkastning bjöds ut i synnerhet i USA-börsen. Största delen av de 24 pensionsfonderna i jämförelsen kom upp till 10–20 procents realavkastning.

– Pensionsplacerarnas olika allokeringsval ledde till stora avkastningsskillnader. Listade aktier och kapitalplaceringar utanför börsen gav exceptionellt god avkastning tack vare den stimulerande penningpolitiken. Realavkastningen på ränteplaceringar åts däremot upp av inflationen, bedömer direktör Allan Paldanius på Pensionsskyddscentralen.

I jämförelsen har arbetspensionsplacerarna indelats i två grupper på basis av sina möjligheter att ta risker: buffertfonder som är fria från solvensreglering och arbetspensionsbolag och -kassor som omfattas av solvensreglering. Realavkastningen jämförs i perioder på ett, fem och tio år under åren 2012–2021.

Bara svenskar i toppkvartetten

Den överlägset största avkastningen samlades redan andra gången av det svenska arbetspensionssystemets buffertfond AP6 (46,2%). Den slutna fonden placerar endast i aktier och är specialiserad på icke-börsnoterade högriskobjekt.

Också den näststörsta, tredje största och fjärde största avkastningen gick till vårt grannland. Hög avkastning fick också AP1 (18,4 %), AP3 (18,3 %) och AP4 (16,9 %), som är striktare reglerade än den lilla AP6. Fonderna gynnades av att värderingsnivån på inhemska aktier höjdes stort och kronan försvagades i relation till dollarn och euron.

Varma, som fick den högsta realfavkastningen (16,2 %) bland de finländska fonderna, kom med bland de fem bästa i jämförelsen.

Den som klarade sig svagast var danska ATP (-1,8 %), och orsaken är klar: Danmarks största arbetspensionsfond skiljer sig markant från de andra aktörerna i jämförelsen med sin allokering där ränteplaceringar dominerar.

– Också ATP rapporterade sin historias bästa avkastning, 35 %, på sin mindre portfölj, som är aktiebetonad. Speciellt icke-listade placeringar verkar förklara toppresultaten, vilket i den här jämförelsen accentueras i fråga om AP6. Det är skäl att märka att också Varma rapporterade om en avkastning på nästan 50 procent på den här tillgångsklassen, säger kontaktchef Mika Vidlund på Pensionsskyddscentralen.

Finländska pensionsplacerare på god medelnivå

De finländska pensionsplacerarna fick jämnt goda resultat och klarade sig bättre i jämförelsen än under tidigare år.

Den högsta realavkastningen bland arbetspensionsbolagen och kassorna fick Varma (16,2 %), Sjömanspensionskassan SPK (13,9 %) och Ilmarinen (13,0 %). Bland buffertfonderna fick Keva den bästa avkastningen (13,5 %).

I snitt var de finländska arbetspensionsbolagens och -kassornas realavkastning (13,1 %) bättre än de utländska pensionsplacerares som omfattas av en motsvarande solvensreglering (9,3 %).

Buffertfondernas genomsnittliga realavkastning (12,6 %) låg däremot efter de utländska jämförelseobjektens (17,4 %). Skillnaden förklaras av den exceptionella AP6-bufferfonden. Om den utelämnas är de finländska buffertfondernas avkastning i samma klass som de övriga buffertfondernas.

Svenska fonder har största avkastningen också i 10 års jämförelse

Det andra coronaåret ökade nästan alla aktörers avkastning på en tioårsperiod. Från granskningsperioden föll bort år 2011, som ihågkoms för en allvarlig skuldkris inom euroområdet och svag placeringsavkastning.

Den största realavkastningen åren 2012–2021 samlades av de svenska bufferfonderna AP6 (12,7 %) och AP4 (10,7 %), som redan länge har uppnått goda resultat.

De finländska placerarnas genomsnittliga årsavkastning under tioårsperioden var 6,4 procent i genomsnitt, vilket är i klass med jämförelseobjekten (AMF, Alecta PFZW, ABP).

– Fjolårets utmärkta avkastning höjer de finländska fondernas tioårsavkastning med två procent hela vägen. Eurokrisåret som föll bort i jämförelsen var särskilt svår för de finländska fonderna, vilket gör att skillnaden från de övriga krymper nu, säger specialsakkunnig Antti Mielonen på Pensionsskyddscentralen.

Arbetspensionsplacerarna verkar i olika omvärldar

Utgående från den här jämförelsen kan man inte dra direkta slutsatser om hur framgångsrik placeringsverksamheten har varit. Det slutliga resultatet påverkas bland annat av aktörernas valutaområde och fluktuationen i valutakurserna samt den reglering som styr placeringsverksamheten. Läs mer om dessa på webbsidan om avkastningsjämförelsen.

Ramvillkoren i avkastningsjämförelsen

- Jämförelseperiodens utgångsår och längd påverkar resultatet

- Den årliga variationen i avkastning är stor

- Också medelavkastningen på längre sikt beror på den tidpunkt som väljs

- Valutaområde och svängningar i valutakursen medför skillnader i resultaten

- Avkastningen uppges i den nationella valutan, dvs. den valuta som pensionerna utbetalas i

- Realavkastningen ger en mer jämförbar bild av avkastningen på lång sikt, eftersom den tar bort inflationens inverkan

- Solvensreglering och annan reglering som begränsar riskerna ger ramvillkoren för placeringsverksamheten

Läs mer: